Ai滚动快讯

根据动态大数据,智能机器人自动撰写的实时快讯播报。秒级初稿,紧跟最新消息。

【深度】转股价22.25元,兴业银行股东福建省财政厅合计转股3.89亿股

财中社 2025-05-29 11:48 4784阅读

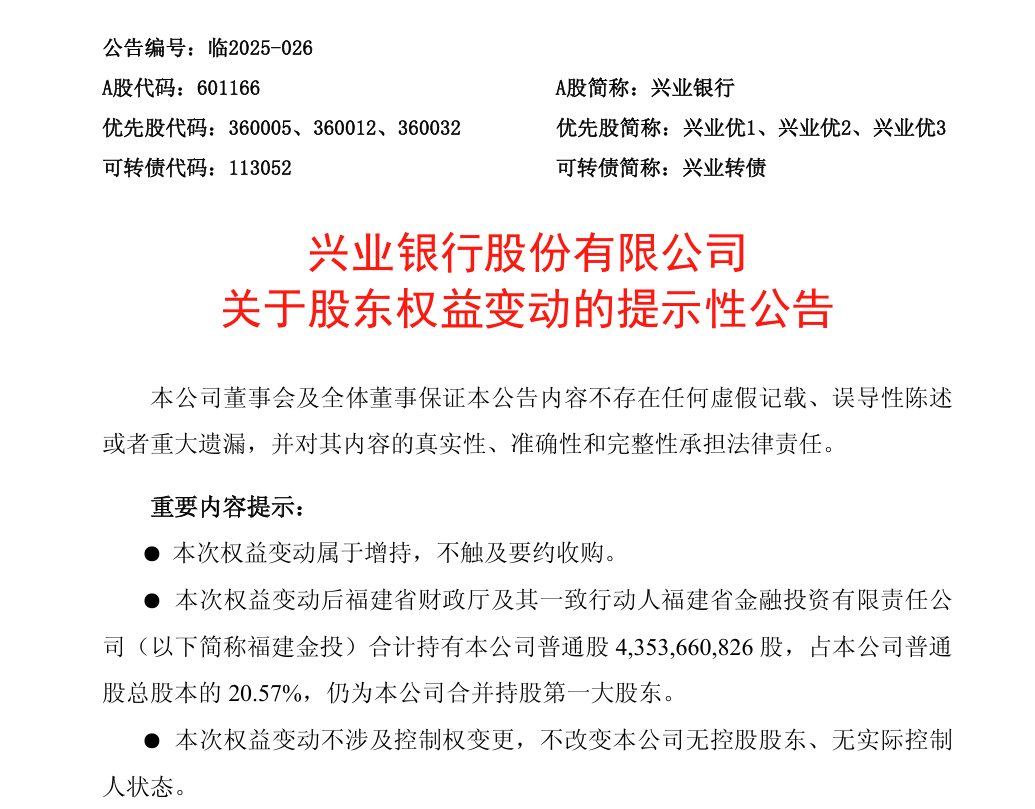

5月28日,兴业银行(601166)发布股东权益变动公告。

据公告,福建省财政厅及其一致行动人福建金投通过可转债转股方式增持股份,合计持有公司普通股43.5亿股,占普通股总股本的20.6%,仍为合并持股第一大股东,本次权益变动属于增持,不触及要约收购,不涉及控制权变更,不改变公司无控股股东、无实际控制人状态。

福建省财政厅于5月14日将持有的5275万张兴业转债转股,转股价22.25元/股,转股股数2.37亿股;5月27日将持有的3368.7万张兴业转债转股,转股价22.25元/股,转股股数1.51亿股。

截至5月28日收盘,兴业银行股价报收22.54元/股,其可转债转股价格较当前股价低1.3%。

权益变动前,福建省财政厅及其一致行动人持有普通股39.7亿股,占总股本的19.1%,其中福建省财政厅持股4.5亿股、占2.2%,福建金投持股35.1亿股、占16.9%;变动后,福建省财政厅持股8.4亿股,占4%,福建金投持股数不变,占比16.59%。

此外,福建省财政厅持有公司优先股“兴业优1”0.1亿股,数量在本次权益变动前后未发生变动。

本次权益变动系福建省财政厅通过上交所交易系统对其持有的“兴业转债”实施转股,不涉及资金支付,信息披露义务人已履行权益变动报告义务。

早在2021年5月21日,兴业银行董事会便通过了发行不超过500亿元人民币可转债的预案。

彼时,兴业银行表示,发行可转债旨在进一步夯实资本基础,增强风险抵御能力,以更好应对外部经营环境及监管环境的变化,保持稳健运行并提升市场竞争力。

2021年12月6日晚间,兴业银行发布公告,其可转债发行方案获得证监会发审委通过。这一消息引发市场高度关注,毕竟兴业银行高达500亿元的发行量,在当时颇为瞩目。2021年已有南京银行、苏州银行、杭州银行、上海银行发行可转债,金额分别为200亿元、50亿元、150亿元、200亿元,兴业银行此次发行规模远超此前几家银行。

随着获批,发行工作紧锣密鼓展开。2021年12月27日,兴业转债正式开启认购。

此次发行的兴业转债初始转股价格为25.51元/股,期限为发行之日起六年,即从2021年12月27日至2027年12月26日。票面利率第一年为0.2%、第二年为0.4%、第三年为1%、第四年为1.5%、第五年为2.3%、第六年为3%。

2022年1月14日,经上海证券交易所自律监管决定书〔2022〕13号文同意,兴业银行500亿元可转债在上海证券交易所挂牌交易,转债简称“兴业转债”,交易代码“113052”。自2022年6月30日起,兴业转债可转换为本公司A股普通股股票,彼时转股价格为23.29元/股。

截至2025年3月31日,兴业转债累计已有约0.03亿元转换为A股普通股,对应新增股份12.05万股,占转股前总股本的0.0006%。尚未转股的兴业转债余额为499.97亿元,占发行总量的99.99%。2025年一季度内,新增转股金额约0.01亿元,对应新增股份3161股。

来源:财中社