Ai滚动快讯

根据动态大数据,智能机器人自动撰写的实时快讯播报。秒级初稿,紧跟最新消息。

【深度】甘肃银行的2024:传统业务萎缩,贷款集中度超限

财中社 2025-04-17 11:09 1142阅读

近日,甘肃银行(02139)发布2024年度业绩公告。

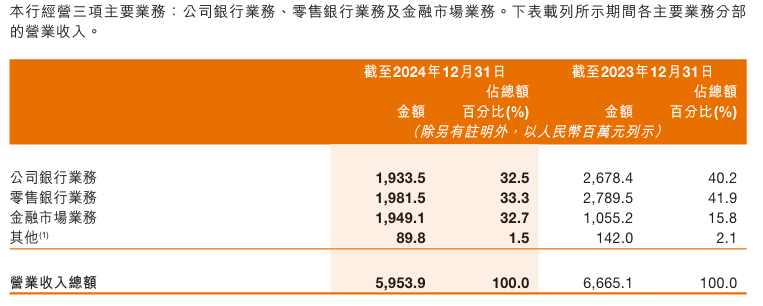

年报数据显示,甘肃银行仍然挣扎于经营困境。自2023年股价跌破面值沦为"仙股"后,该行未能扭转颓势,2024年核心财务指标全面承压,全年实现营业收入59.5亿元,同比降幅10.7%;归母净利润5.8亿元,较上年减少9.7%,平均净资产收益率(ROE)走低至1.74%,资产盈利能力进一步弱化。

值得注意的是,甘肃银行2024年业绩呈现冰火两重天格局:在金融市场业务实现爆发式增长的同时,传统银行业务却遭遇大幅萎缩。数据显示,该行金融市场业务全年营业收入跃升至19.5亿元,同比增幅高达84%,收入占比从15.8%大幅攀升至32.7%。

然而,作为传统业务支柱的公司银行业务与零售银行业务却深陷收缩困境:公司银行业务营收规模较上年度缩减28%,收入占比从40.2%滑落至32.5%;零售银行业务同样未能幸免,收入同比锐减29%,占比也从41.9%下降至33.3%。

在业绩持续承压的同时,甘肃银行的内控体系亦频亮红灯。监管指标显示,该行贷款集中度已突破监管容忍阈值,暴露出信贷风险管理存在重大缺陷。更为投资者诟病的是,该行连续六年未执行分红决议,长期漠视股东回报对资本市场信心造成很大的打击。

贷款集中度突破监管红线

据年报数据,截至2024年末,甘肃银行资本净额为319.2亿元,较年初缩水24.8亿元,降幅达7.2%。而同时,甘肃银行前十大单一借款人贷款余额已经高达284.9亿元,较年初增长17亿元,占贷款总额比例由12.3%提升至12.7%,占资本净额比例由77.9%上升至89.3%。《财中社》注意到,最大单一借款人A贷款余额80亿元,占资本净额25%,第二大借款人B贷款余额32亿元,占资本净额10%。

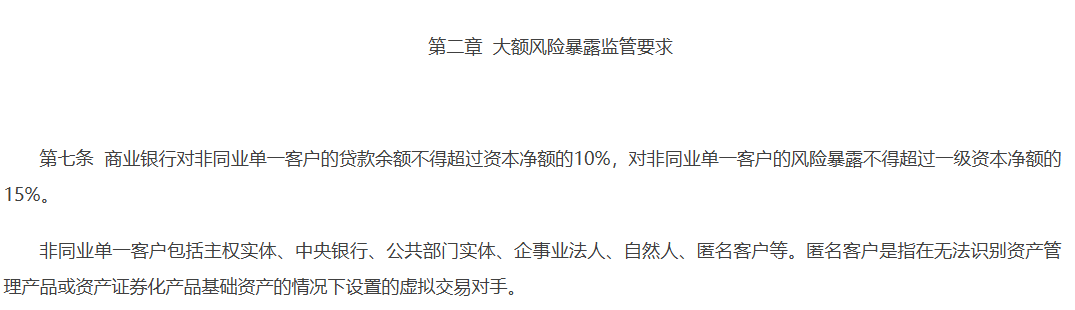

而据《商业银行大额风险暴露管理办法》第二章第七条,商业银行对非同业单一客户的贷款余额不得超过资本净额的10%,对非同业单一客户的风险暴露不得超过一级资本净额的15%。上述借款人A、B的贷款余额都超过了法定上限。

长达六年不分红

值得注意的是,在2024年,甘肃银行董事会再次决定不派发末期股息。这已经是甘肃银行连续第6年不向股东分红,自其2018年上市以来,仅上市当年向股东派发过10.3亿元股息,之后便是“一毛不拔”。

甘肃银行是一家非常典型的上市之后业绩即变脸的公司,2018年上市首年,甘肃银行归母净利润高达34.4亿元,平均净资产收益率高达16.4%。而等到2019年,其盈利能力出现断崖式下滑,仅实现归母净利润5.1亿元,同比跌85.2%;平均净资产收益率也降至2%,下降14.4个百分点。

虽然业绩曾遭遇大幅度的缩水,但是甘肃银行并非不具备分红的条件。自2019年至2024年,甘肃银行一直稳定盈利,历年归母净利润分别为5.1亿元、5.6亿元、5.7亿元、6亿元、6.4亿元以及5.8亿元。而自2019年以来,甘肃银行历年保留盈利分别为36.8亿元、41.1亿元、41.6亿元、42.5亿元、43亿元以及49.1亿元。

而且,甘肃银行的资本充足率历年均符合中国银保监会相关要求,完全具备向股东分红的能力。

在甘肃银行的《公司章程》中,甘肃银行明确,本行弥补亏损、提取法定公积金、一般准备金和任意公积金后所余税后利润,按照股东持有的股份比例分配。 若本行资本充足率低于国家监管机关要求的最低标准的,该年度一般不得向股东分配股利。在确保资本充足率满足监管规定的前提下,本行每一年度实现的盈利在依法弥补亏损、提取法定公积金、一般准备金后有可分配利润的,可以进行利润分配。

不良率高企

截至2024年末,甘肃银行客户贷款及垫款总额达2256亿元,较年初增长85亿元,而其中的资产质量压力不容忽视。

据年报数据,甘肃银行正常类贷款余额2109.6亿元,占比93.8%;不良贷款规模达43.4亿元,不良率为1.93%,较年初下降0.07个百分点,但仍然远高于行业平均水平。据金融监管总局数据,截至2024年末,商业银行平均不良贷款率为1.5%,而甘肃银行高出了平均值0.43个百分点。

此外,甘肃银行的关注类贷款余额也高达95.58亿元,较年初增长6.85亿元,占比为4.3%,较年初上升0.2个百分点。关注类贷款实质上扮演着不良贷款"蓄水池"的角色。这类贷款虽未直接划入不良范畴,但其内部存在相当比例的贷款可能在未来周期内迁徙为不良贷款,形成潜在风险敞口。关注类贷款规模的持续扩张,不仅预示资产质量下行压力,更可能加剧不良贷款生成趋势,对整体信贷资产质量构成实质性威胁。

来源:财中社